在健康发展的前提下,支持实体经济、中小企业的发展,践行普惠金融是互联网金融发展的出发点和落脚点。互联网金融借助了新形势下的消费需求与最新的互联网技术,在大数据分析整理上、在资源重组和时间成本等都有着明显的优势。

从根本上说,互联网金融的发展服务于实体经济,只有扎根于实体经济,才能找到自己发展的源头和动力。相对于互联网金融而言,实体经济直接创造物质财富,是国家强盛的根基。实体经济的发展壮大又反哺互联网金融的发展,促进金融回归本源,为防止金融风险的发生提供有利保障。

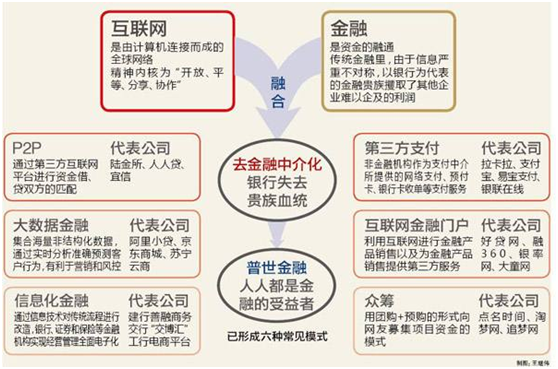

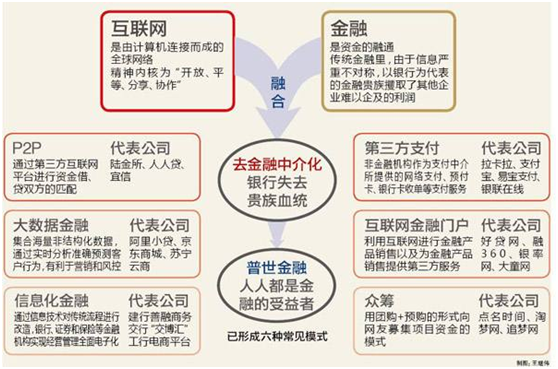

互联网金融主要有以下几大类:

1.日益便捷的移动支付

移动支付指依托无线通信和移动互联网技术,通过智能手机或其他移动终端设备实现的电子支付,主要分为近场支付和远程支付两种方式。近场支付指通过近场支付终端向商家进行非接触式支付,交易数据在现场通过手机射频、红外、蓝牙以及NFC技术(主流技术)进行传输,无需通过移动互联网传输数据。远程支付指借助智能手机通过移动互联网发送支付指令,如支付宝和微信支付等。随着智能手机的普及以及移动互联网变得更加稳定和快捷,直接基于智能手机的远程支付将严重挤压近场支付的发展空间,占据移动支付市场的主导地位。

移动支付革命不仅带给付款端的移动化变革,更重要的是带给收款端的移动化变革。通过移动支付,普通消费者可以随时随地进行支付消费,商家也可以随时随地地进行收款结算,从而摆脱笨拙、昂贵的传统收款终端,降低收款成本。

2.极具潜力的大数据金融

回顾现代人的一天,总在主动或者被动的产生着各种各样的数据。一方面,人们的工作和生活极度的依赖互联网,通过互联网应用阅读新闻资讯、收集业务信息、交友聊天和个人理财等等和工作、生活息息相关相关的活动都会产生数据;另一方面,无限传感器在现代社会被大量的应用,时时刻刻都在采集人类行为数据并上传至互联网。例如,遍布各个路口的摄像头,记录着每个人的行车信息、戴在手腕的Fitbit记录器可以将人们一整天的运动情况记录下来上传到Fitbit网站,Fitbit网站会将数据可视化处理,呈现出一天的运动趋势。而且,基于这些海量的数据,通过有效的大数据挖掘技术可以分析出隐藏在数据背后的人类行为动机,进而预测人类的未来行为。全球复杂网络研究权威,艾伯特-拉斯洛·巴拉巴西教授在《爆发》一书中认为:“大数据时代,人类行为93%是可以预测的”。

在传统金融行业,数据的应用极为广泛。如信用评估、风险控制及量化投资等金融业核心领域都极其依赖基于数据的科学决策。在商业社会,企业取得竞争优势无非取决于两点——低成本和差异化,各行各业概莫能外。在以前,低成本和差异化往往是鱼和熊掌不可兼得,而在互联网和大数据时代,低成本与差异化有望在金融业实现两全其美,即通过非常低的边际成本满足客户个性化的需求。随着大数据处理技术的快速发展,金融业可以利用大数据技术提高信用评估的效率和准确性,降低风险控制的难度,并提供个性化的金融服务。前面介绍的阿里小贷业务就是利用大数据技术有效地降低信贷成本和控制借贷风险的案例。在国外,ZestFinance是大数据金融领域具有代表性的企业,由前谷歌CIO、工程副总裁Douglas Merrill于2009年成立。ZestFinance将所有的数据(总体而非样本)都视为信用数据,采用类谷歌的高维机器学习搜索算法Hilbert处理海量的数据,并实现信用决策的精确化。传统的信用评估方法非常注重过往的信用记录,信用记录良好的人会获得较高的信用评级,这种方法导致“金融活动不足者”和信用记录较差但决心“改过自新”的人无法获得较高的信用评级。ZestFinance的信用评估方法改善了这种局面,ZestFinance的信用数据来源非常广泛。比如,申请人在ZestFinance网站的停留时间、输入习惯等信息都会作为信用评估的依据。

大数据对保险公司而言同样极具颠覆性,保险行业玩的就是一个概率游戏,将可能的风险分摊到大众,以降低风险对特定个体的伤害。其中,保费的计算最具技术含量,而目前尚欠缺个性化和科学的计算方法,同一险种投保人的保费都相同。以车险为例,驾驶习惯不好的司机出现事故的概率要高些,而严格遵守交通规则的司机出现事故的概率要低些,两者保费相同非常不科学,其实是前者将一部分违规成本转嫁给后者。保险公司苦于无法知悉司机的驾驶习惯(人工收集驾驶信息的成本是非常高的),只能采取简单粗暴的收费手段——相同保费。如今,车辆上可以安装联网的无线传感器,将司机的驾驶信息传输给保险公司或者第三方中介公司,通过大数据分析技术评估司机的驾驶习惯,从而实现差异化的保费缴纳。在此场景,大数据技术不仅使保费缴纳更加公平合理,同时通过经济手段鼓励司机遵守交通规则,养成良好的驾驶习惯。

3.野蛮生长的P2P借贷平台

P2P借贷的概念应该说是新瓶装旧酒,早期的民间借贷其实就属于P2P借贷的范畴。典型的模式是老百姓将资金按照约定的利率绕过商业银行,直接借给自己信得过的熟人,从而降低借贷成本。众所周知,熟人经济的规模是有限的,网上P2P借贷平台正是解决熟人经济的问题。2005年3月,Zopa网站在英国伦敦横空出世,标志着基于互联网的P2P借贷模式诞生,为民间P2P借贷市场走出熟人圈子,走向正规化和规模化奠定基础。时隔一年,美国首家P2P借贷平台Prosper于2006年2月开始运营。紧接着,2007年5月,Lending Club以Facebook应用的形式出现,目前已发展为美国最大的P2P借贷平台。我国的P2P借贷平台发展也较早,2007年拍拍贷和宜信相继成立,目前P2P借贷平台在国内已是遍地开花。由于金融业务模式的创新总是早于金融监管的创新,在互联网和金融深度融合的背景下,P2P借贷模式由于监管的缺位而处于野蛮生长的阶段。2011年以来,国内P2P借贷平台关闭和跑路的新闻时有发生。

从业务模式上看,P2P借贷平台主要分为两类:信息中介和信用中介。信息中介只负责展示和撮合借贷双方的需求,不提供融资方的信用评级数据,由借款方自行评估和决策。信用中介除负责展示借贷需求和撮合交易以外,还会给出贷款方的信息评级数据供借款方参考,这种模式从某种意义上已承担了银行的角色,属于准金融机构。两种模式之下,不同的P2P平台,商业模式仍然会有所差别。比如Prosper和Lending Club的定价模式差别很大,Prosper采用拍卖模式由投资人决定贷款的利率,而Lending Club认为投资者不需要这么多的选择,采取平台定价的方式决定贷款利率。以国内比较成功的人人贷和有利网为例,人人贷自主开发借款客户,有利网由合作的小贷公司提供借款客户;人人贷通过设置风险备用资金池进行担保,有利网通过小贷公司的资产进行担保;人人贷的借款客户信用等级跨度较大,信用等级较低的客户会开出较高的贷款利率,有利网的借款客户都是小贷公司的优质客户,贷款利率相对较低。此外,有利网是一种轻资产的业务模式,本质上是小贷公司的网上渠道,并不自主开发产品。

4夹缝求生的众筹融资平台

众筹的理念早就在人类的思维中存在,其实就是团结大多数人的力量朝着一个共同的理想和目标努力奋斗的思路。投射到投资领域,众人的力量具体表现为众人的资金,简称众筹;投射到创意领域,表现为头脑风暴、集思广益,称之为众智;而在分工合作的时候,将大的任务细分为小的模块分派给众人或者由众人自由领取(例如软件开源项目的合作方式),称之为众包。其实,当年莫扎特和贝多芬等艺术家都曾通过众筹的方式筹集资金支持自己的艺术事业,作为回报,投资者将会获得艺术家们作品的特别版本。

众筹模式和P2P借贷模式是互联网和金融深度融合过程中产生的两种新型业态。不同于支付技术和互联网理财等互联网金融领域对传统金融的改良式作用,众筹融资和P2P借贷是传统金融业务基于互联网平台的商业模式创新,是一场金融托媒的运动,长远来看对传统金融行业具有颠覆性(目前两者的目标客户还是互补的,传统金融关注头部市场,众筹和P2P借贷关注长尾市场)。不妨大胆地畅想一下,如果借贷双方逐渐通过P2P借贷平台实现投融资,并获取较高的借款利率和降低贷款成本,那么通过商业银行的间接融资方式将急剧的萎缩,甚至被替代;如果投资者逐渐通过众筹平台支持他人的梦想,甚至认购股权,那么通过资本市场的直接融资方式也将面临巨大挑战。当然,前面的假设还是在理想的情况下,当前的市场环境和监管环境都还远未达到如此理想的境地。

有人说众筹崛起将成为继支付革命和P2P借贷后的互联网金融第三浪,然而当前的众筹融资平台仍在夹缝中求生,处在丧事和喜事的十字路口,时刻有触碰非法集资和非法证券买卖的风险。当前国内外的众筹平台主要可以分为两类:非股权众筹平台和股权众筹平台。非股权众筹本质上是一种“产品团购”的行为,属于众筹模式的初级阶段,典型代表有美国的Kickstarter,中国的点名时间。用户在平台上展示自己的创意,比如拍一部电影,开一家特色咖啡馆等,只要得到足够多志同道合的人支持,就可以实现自己的梦想,投资者的回报可能是和主创人员一起进餐、出现在电影的片尾致谢词上或者一年免费光顾咖啡馆的权力等等与产品本身相关的回报。股权众筹是众筹模式的高级阶段,投资者通过投资众筹平台上的创业项目持有公司股权。虽然投资人可以成立合伙公司代持股份或者其他运作模式规避法律风险,但股权众筹目前仍然是一个敏感的话题,监管层对此亦非常关注,典型代表有美国的AngelList,中国的天使汇。虽然道路曲折,但我们仍然相信随着互联网技术的发展,信息不对称问题将得到极大解决,信用体系的快速发展也将极大的降低投资创业项目的风险,最终股权众筹平台亦将迎来高速发展的机会。